ローン利用の場合のみ適用できる

ローンを使って省エネリフォームをした場合に、ローン残高の1.0%〜2.0%を5年間、所得税額から控除する制度です。固定資産税の減額、バリアフリー改修促進税制、耐震改修促進税制との併用もできます。

適用期限は平成29年12月31日居住分まで

省エネリフォームを行い、平成26年4月1日から平成29年12月31日までに居住する住宅については、消費税増税対策として特定省エネ改修工事の限度額が250万円い拡充されました。その結果、5年間の最大控除額は62.5万円となりました。

省エネ改修促進税制の概要

省エネ改修促進税制で2.0%の所得税控除の対象となるのは、住宅全体を平成25年省エネ基準以上にする特定断熱改修工事です。それ以外の省エネ改修工事、および併せて行うリフォーム工事(1号〜5号工事)については、控除率は1.0%が適用されます。また固定資産税の減税も受けられます。

| 省エネ改修促進税制 | ||

| 概要 | 省エネ改修工事の際に利用した住宅ローン(償還期間5年以上)の年末残高(上限1,000万円)の1%(特定の省エネ改修工事※を行った場合は、そのうちの250万円を上限として2%)を5年間にわたり所得税額から控除する。 ※特定の断熱改修工事:改修部位の省エネ性能が、平成25年省エネ基準相当以上に上がると認められる工事 ※省エネ補助金等の交付がある場合はその金額を差し引く |

|

| 最大控除額 | 5年間/62.5万円 | |

| 省エネ・ リフォーム工事の 要件 |

対象部位 | ①全ての居室の窓全部の改修工事 または①の工事と合わせて行う ②床の断熱工事 ③天井の断熱工事 ④壁の断熱工事 ※①〜④について、改修部位の省エネ性能がいずれも平成25年省エネルギー基準(外皮)以上になるもの |

| 工事費 | 50万円超(補助金等の額を差し引く) | |

| 住宅全体の 省エネ性能 |

住宅全体の省エネ性能を1段階上げること(平成28年以降) | |

| 減税に必要な主な書類 | 増改築等工事証明書 | |

平成27年12月までの居住なら、住宅全体の省エネ性能の一段階以上引き上げ要件を満たさなくても減税対象となります。

| 改修後の住宅全体の省エネ性能 | ||||

| 旧省エネ基準 昭和55年基準相当 (等級2) |

新省エネ基準 平成4年基準相当 (等級3) |

改正省エネ基準 平成25年基準相当 (等級4) |

||

| 改修前の 住宅全体の 省エネ性能 |

昭和55年 基準未満 (等級1) |

省エネ改修工事(1%) | 省エネ改修工事(1%) | 特定断熱改修工事(2%) |

| 昭和55年 基準相当 (等級2) |

ー | 省エネ改修工事(1%) | ||

| 平成4年 基準相当 (等級3) |

ー | ー | ||

| 平成11年 基準相当 (等級4) |

ー | ー | ー | |

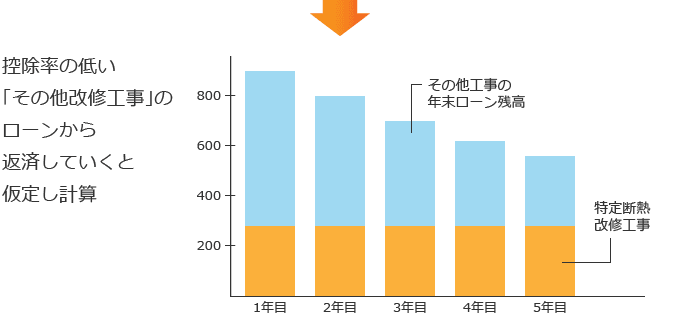

省エネ改修促進税制によるローン控除額の求め方

窓、床、天井、壁を全面的に断熱改修した場合

〈工事費850万円/金利3.13%/10年返済/11月入居〉

| 年数 | 年末残高 | 特定改修工事 その他改修工事 |

控除率 | 所得税控除額 |

|---|---|---|---|---|

| 1年目 | 844万円 | 250万円 | 2% | 109,400円 |

| 594万円 | 1% | |||

| 2年目 | 770万円 | 250万円 | 2% | 102,000円 |

| 520万円 | 1% | |||

| 3年目 | 694万円 | 250万円 | 2% | 94,400円 |

| 444万円 | 1% | |||

| 4年目 | 616万円 | 250万円 | 2% | 86,600円 |

| 366万円 | 1% | |||

| 5年目 | 535万円 | 250万円 | 2% | 78,500円 |

| 285万円 | 1% | |||

| 控除期間5年の合計 470,900円 | ||||